これまで繰上返済の重要性をお話してきましたが、捻出する元本に対する返済利回りを上げるために株式投資の含み益を生かしたアイディアを紹介します。

返済利回り

返済利回りは以下の式で表すことができます。

返済利回り=年間返済額/残債

返済利回りが高いものを優先する

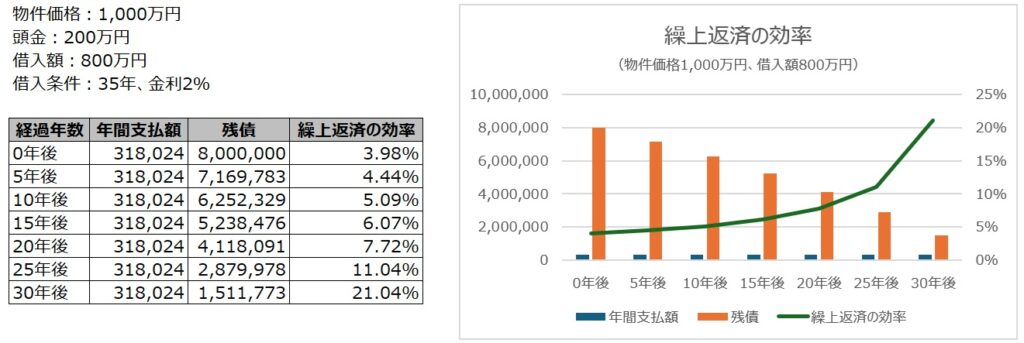

「繰上返済の”投資効率”を考える」で触れた通り、借入してから年数が経過して残債が少なくなればなるほど、また金利が高ければ高いほど繰上返済の返済利回りが上がります。

以下の例では投資初年度の返済利回りは3.98%ですが、10年後は5.09%、20年後は7.72%、30年後は21.04%と加速度的に上昇するのがわかります。

複数の物件を所有されている方は、それぞれの物件の返済利回り(=年間返済額/残債)を比較し、高い物件への返済を優先することをお勧めします。

株式投資のキャピタルゲインと組み合わせて返済利回りを爆上げ

ところで、昨年NISAが始まったこともあり、S&P500やオルカンなどのキャピタルゲインを目指すインデックス投資と、高配当株投資を行っています。

インデックス投資は、資産拡大を目的に長期投資、退職後まで手を付けないと決めています。

一方、高配当株投資は、配当金は困った時の生活の足し、株式への再投資、ワンルーム投資の追加購入時の頭金または繰上返済の原資、と位置付けています。高配当株投資の配当利回りは税引前4%程度、株価が下落して配当利回りが上がった時を狙って再投資、株価が上昇して含み益が出た時は、売却して繰上返済に回すことにしています。

株式のキャピタルゲインx繰上返済

例えば、私はINPEX(1605)400株を平均単価1,865円で購入、2025年度の年間配当金は1株100円なので、購入額に対する配当利回りは4.27%(=100円/1,865円x79.685%)です。INPEXの現在の株価は3,170円(2025/11/22時点)、損益率は+69.97%です。含み益のある株を売却して繰上返済に充てることで元本に対する返済利回りを高めることができます。

INPEXの売却益を、私が借入している中で返済利回りが最も高い物件「借換事例4:練馬区沼袋(2013年購入)」の無担保融資210万円(金利2.525%、20年、返済利回り=6.37%)に対する繰上返済に充てると以下のようになります。

- INPEXへの投資元本:746,000円

- 繰上返済金額:1,267,976円

- 繰上返済によるCF改善効果:

=元本746,000円x損益率(1.6997)x返済利回り(6.37%)

=80,770円 - 元本に対する返済利回り:

=80,770円/746,000円

=10.8%

投資元本に対する返済利回り10.8%は確定値であり、INPEXを売却せずに得られる配当利回り4.27%を大きく上回ります。

返済利回りを爆上げ:まとめ

大切な元本をより効果的に使う方法として、株式投資のキャピタルゲインと返済利回りを組み合わせる方法を紹介しました。私は、「元本に対する返済利回り」が10%を上回る時は株の売却と組み合わせて繰上返済することにしています。

追加:72の法則

ところで、INPEXを例に出した後に若干後悔したのですが、株式投資では配当の増配率との比較も重要です。INPEXの過去10年間の増配率は約26%、5年増配率は約19%でした。

配当が2倍になるまでの期間を簡単に算出する方法として、72の法則というものがあります。算出式は以下の通り。

2倍になるまでの期間(年)=72/増配率(%)

INPEXの場合、過去10年間の実績から計算すると約2.8年、過去5年間の実績から計算すると約3.8年で配当が倍になる可能性があります。これまでの実績が今後も続くとすると、5年待てば投資元本に対する配当利回りが10%に達し、その後も増配が続く可能性があるので繰上返済原資として選ぶ銘柄かどうかは正直悩むところ。

嬉しい悲鳴ですが、繰上返済は返済した瞬間に利回りが確定するのに対し株式投資は将来のことが分からないというリスクがあります。どちらを選択するかは投資家の皆様の判断によりますが、参考情報として付記させていただきました。

参考: